Mutual Funds: మ్యూచువల్ ఫండ్స్లో రిస్క్ను ఎలా ఎదుర్కొవాలి? రిస్కోమీటర్, రిస్క్ ప్రొఫైలర్ అంటే ఏమిటి?

మ్యూచువల్ ఫండ్లు అనేవి ప్రముఖ పెట్టుబడి మార్గంగా పనిచేస్తాయి. ఫండ్ మేనేజర్లతో నిర్వహించబడే విభిన్న పోర్ట్ఫోలియోలను అందిస్తాయి. ఏదేమైనప్పటికీ ఏదైనా పెట్టుబడి మార్గం లాగానే మ్యూచువల్ ఫండ్లు పెట్టుబడిదారులకు నష్టాలు కూడా ఉంటాయి. అయితే రిస్క్ల కారణంగా మ్యూచువల్ ఫండ్స్కు దూరంగా ఉండాలనేది కాదు...

మ్యూచువల్ ఫండ్స్లో రకరకాలుగా ఇన్వెస్ట్మెంట్ చేయవచ్చు. మ్యూచువల్ ఫండ్స్లో ఇన్వెస్ట్మెంట్ చేసేవారు అధికంగా లాభాలను అందుకుంటారు. ఇందులో ఇన్వెస్ట్మెంట్ చేసే ముందు కొన్ని విషయాలు తెలుసుకోవడం చాలా ముఖ్యం. ఎందుకంటే ఇన్వెస్ట్మెంట్ పరంగా మంచి లాభాలు అందుకోవడమే కాకుండా కొన్ని రిస్క్లు కూడా ఉంటాయని గుర్తించుకోవాలి. మరి వారి వాటిని సమర్థవంతంగా ఎదుర్కొని ముందుకు సాగితే లాభాలకు కొదవ అంటూ ఉండదు. అయితే మ్యూచువల్ ఫండ్లు అనేవి ప్రముఖ పెట్టుబడి మార్గంగా పనిచేస్తాయి. ఫండ్ మేనేజర్లతో నిర్వహించబడే విభిన్న పోర్ట్ఫోలియోలను అందిస్తాయి. ఏదేమైనప్పటికీ ఏదైనా పెట్టుబడి మార్గం లాగానే మ్యూచువల్ ఫండ్లు పెట్టుబడిదారులకు నష్టాలు కూడా ఉంటాయి. అయితే రిస్క్ల కారణంగా మ్యూచువల్ ఫండ్స్కు దూరంగా ఉండాలనేది కాదు. మ్యూచువల్ ఫండ్ రిస్క్ను నిర్వహించడంలో కీలకమైన దశ ఏమిటంటే ఇన్వెస్టర్ల రిస్క్కు అనుగుణంగా ఉన్న పథకాలపై సమాచారం ఇవ్వడం,పెట్టుబడి పెట్టడం.

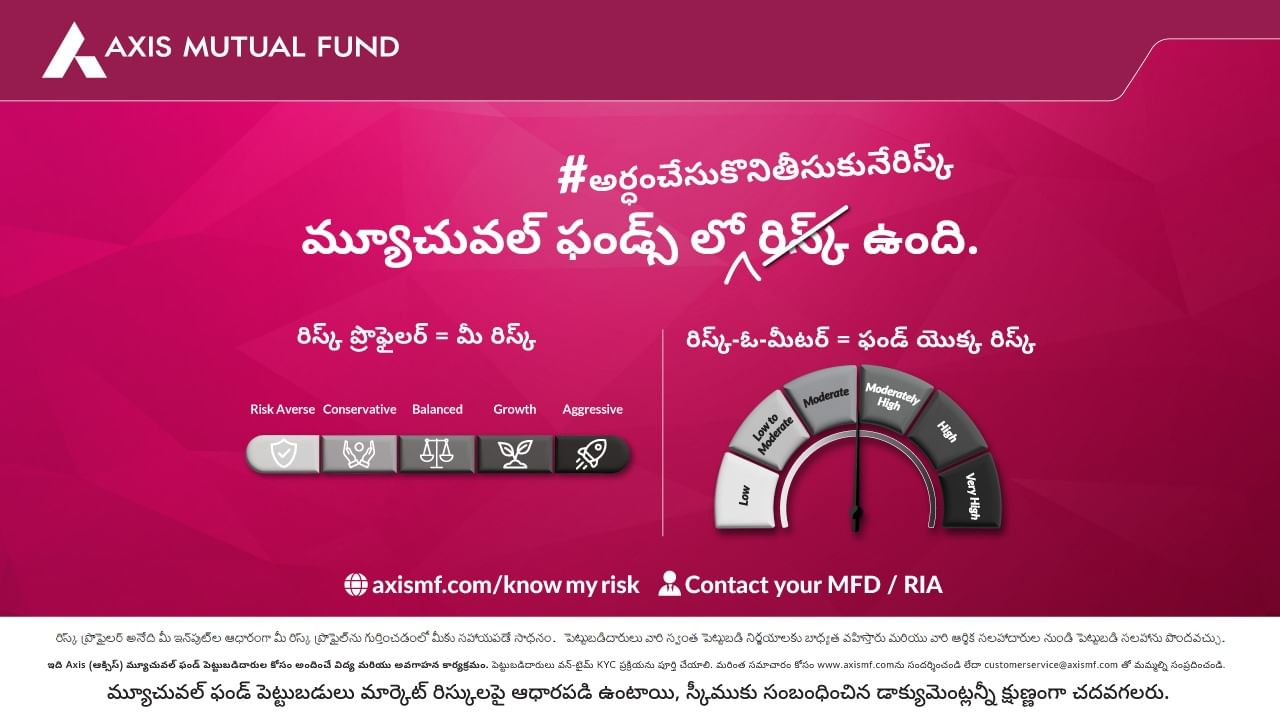

మ్యూచువల్ ఫండ్స్లో రిస్క్ను నిర్వహించడం అనేది పెట్టుబడిదారులకు వారి పెట్టుబడులు, వారి రిస్క్, ఆర్థిక లక్ష్యాలకు అనుగుణంగా ఉండేలా చూసుకోవడం చాలా కీలకం. మ్యూచువల్ ఫండ్స్లో ఇబ్బందులను అర్థం చేసుకోవడానికి అలాగే వాటిని నిర్వహించడానికి పెట్టుబడిదారులకు సహాయపడే రెండు ముఖ్యమైన సాధనాలు ఉన్నాయి. అవి రిస్కోమీటర్, రిస్క్ ప్రొఫైలర్. మీ రిస్క్ ప్రొఫైల్తో మీ పెట్టుబడులను ఎలా సమర్థవంతంగా ఉపయోగించాలో ఇందులో తెలుసుకుందాం.

రిస్కోమీటర్: రిస్క్ మీటర్ అనేది SEBIచే తప్పనిసరి చేయబడిన ప్రామాణికమైన రిస్క్ సాధనం. ఇది మ్యూచువల్ ఫండ్ పథకాల ప్రమాద స్థాయిని అంచనా వేయడానికి రూపొందించారు. రిస్కోమీటర్ అనేది నిర్దిష్ట మ్యూచువల్ ఫండ్ స్కీమ్తో అనుబంధించిన రిస్క్ స్థాయిని అంచనా వేయడంలో పెట్టుబడిదారులకు సహాయపడే గ్రాఫికల్ ప్రాతినిధ్యం వహిస్తుంది. ఇది పెట్టుబడి పెట్టిన ప్రిన్సిపాల్కు రిస్క్కు సంబంధించిన అంశాలను అందిస్తుంది. తక్కువ నుండి ఎక్కువ వరకు రిస్క్ అనేది ఉంటుంది.

రిస్క్మీటర్లో పేర్కొన్న ప్రమాద స్థాయిలు:

1. తక్కువ – ‘తక్కువ రిస్క్’గా గుర్తించిన ఫండ్లలో పెట్టుబడి పెట్టే పెట్టుబడిదారులు తమ ప్రిన్సిపల్ తక్కువ రిస్క్కు లోబడి ఉంటుందని ఆశించవచ్చు. ఈ కేటగిరిలోని ఇన్వెస్ట్మెంట్లు తక్కువ పెట్టుబడి నష్టాలను తీసుకోవడానికి ఇష్టపడే పెట్టుబడిదారులకు అనుకూలంగా ఉంటాయి.

2. మధ్యస్తం కంటే తక్కువ – ‘తక్కువ నుండి మోడరేట్ రిస్క్’గా గుర్తించిన ఫండ్స్లో పెట్టుబడి పెట్టే పెట్టుబడిదారులు వారి ప్రిన్సిపల్ కనిష్ట మార్కెట్ రిస్క్కు లోబడి ఉంటుందని ఆశించవచ్చు. ఈ కేటగిరి సాంప్రదాయిక పెట్టుబడిదారులకు అనుకూలంగా ఉంటుంది.

3. మితమైన – ‘మితమైన రిస్క్’ ఫండ్లు సంపదను సృష్టించే ఉద్దేశ్యంతో చేసిన ఇన్వెస్ట్మెంట్ మూలధనంపై పరిమిత నష్టాలను తీసుకోవడానికి ఇష్టపడే సెమీ-కన్సర్వేటివ్ పెట్టుబడిదారులకు అనుకూలంగా ఉంటాయి.

4. మధ్యస్థంకంటే ఎక్కువ – ఈ కేటగిరీలోని పథకాలు పెట్టుబడి పెట్టిన ప్రిన్సిపాల్పై మార్కెట్కు సాధారణంగా ఈక్విటీ-ఆధారిత రిస్క్కు గురవుతాయి. మధ్యస్థ మరియు దీర్ఘకాలిక పెట్టుబడి హోరిజోన్ (3 + సంవత్సరాలు)లో ఉత్సాహవంతంగా ఉన్న పెట్టుబడిదారులకు ఇవి అనుకూలంగా ఉంటాయి.

5. అధిక – ‘హై రిస్క్’ పథకాలు దీర్ఘకాలిక (5 సంవత్సరాలు) పెట్టుబడి పెట్టడానికి ఇష్టపడే ఉత్సాహవంతమైన పెట్టుబడిదారులకు అనుకూలంగా ఉంటాయి. ఈ స్కీమ్లలో పెట్టుబడి పెట్టిన ప్రిన్సిపల్ అధిక రిస్క్ అండ్ అధిక మార్కెట్ అస్థిరతకు లోనవుతుంది.

6. చాలా ఎక్కువ – ఈ పథకాలు ఇతర ఫండ్స్ అత్యంత అస్థిర స్టాక్లతో పోలిస్తే అధిక రిలేటివ్ రిస్క్ ప్రొఫైల్తో ఈక్విటీలో ప్రధానంగా పెట్టుబడి పెడతాయి. ఇది చాలా ఉత్సాహంగా ఉన్న పెట్టుబడిదారులకు అనుకూలంగా ఉంటుంది. ఇక్కడ పెట్టుబడి పెట్టిన ప్రిన్సిపాల్ దీర్ఘకాలిక సంపద సృష్టి లక్ష్యంతో మ్యూచువల్ ఫండ్ స్పెక్ట్రమ్లో అత్యధిక రిస్క్కి లోనవుతారు. ఈ కేటగిరీ ఫండ్స్లో సెక్టోరల్/ థీమాటిక్/ ఇంటర్నేషనల్/ మిడ్క్యాప్/స్మాల్ ఫండ్స్ ఉంటాయి.

ఈ కేటగిరిల ద్వారా మీ ప్రిన్సిపాల్కు వచ్చే ప్రమాదాన్ని మీరు అర్థం చేసుకోవచ్చు.

రిస్క్ ప్రొఫైలర్: రిస్క్ ప్రొఫైలర్ అనేది పెట్టుబడిదారుడి అవసరం. సామర్థ్యం, రిస్క్ తీసుకోవాలనే సుముఖతను పరిగణనలోకి తీసుకోవడం ద్వారా రిస్క్ను అంచనా వేసే సాధనం. ఇది పెట్టుబడి లక్ష్యాలు, సమయం హోరిజోన్, ఆర్థిక పరిస్థితి వంటి అంశాల ఆధారంగా పెట్టుబడిదారులకు తమ రిస్క్ టాలరెన్స్ను అంచనా వేయడానికి సహాయపడే సాధనం. రిస్క్ ప్రొఫైలర్కు సంబంధించిన అంశాలను పూర్తి చేయడం ద్వారా, పెట్టుబడిదారులు తమ రిస్క్ ప్రాధాన్యతలపై స్పష్టతను పొందుతారు. సంప్రదాయవాదం నుండి అగ్రిసివ్ వరకు ఉంటుంది. ఈ సొంత-అంచనా పెట్టుబడిదారులకు వారి సౌలభ్యం స్థాయి, ఆర్థిక లక్ష్యాలతో సమలేఖనం చేయబడిన సమాచారంతో నిర్ణయాలు తీసుకోవడానికి అధికారం ఇస్తుంది.

సరైన ఫండ్ను ఎంచుకోవడం: రిస్క్ ప్రొఫైల్లను సరిపోల్చడంఇప్పుడు పెట్టుబడిదారులు మ్యూచువల్ ఫండ్స్ రిస్క్ మీటర్ రేటింగ్లను విశ్లేషిస్తారు. అలాగే రిస్క్ ప్రొఫైలర్ ద్వారా వారి వ్యక్తిగత రిస్క్ టాలరెన్స్ను విశ్లేషించారు. తరువాతి దశ రెండింటినీ సమాన పద్దతిలో చేయడం.

ఇన్వెస్టర్లు తమ రిస్క్ టాలరెన్స్కు అనుగుణంగా తమ పోర్ట్ఫోలియో కోసం సరైన ఫండ్ను ఎలా ఎంచుకోవచ్చో ఇక్కడ తెలుసుకుందాం.

- రిస్క్ ప్రొఫైల్లను సరిపోల్చండి: రిస్క్ ప్రొఫైలర్ ద్వారా గుర్తించబడిన రిస్క్ టాలరెన్స్తో రిస్క్ మీటర్ రేటింగ్లు సమనం అయ్యే మ్యూచువల్ ఫండ్లను పెట్టుబడిదారులు ఎంచుకోవాలి. ఉదాహరణకు.. సాంప్రదాయిక పెట్టుబడిదారులు తక్కువ రిస్క్ మీటర్ ఉన్న ఫండ్లను ఎంచుకోవచ్చు. అయితే ఉత్సాహవంతమైన ఇన్వెస్టర్లు అధిక రేటింగ్లు ఉన్న వాటిని పరిగణించవచ్చు. రిస్క్ మీటర్ ప్రతి నెలా అప్డేట్ అవుతుందని గుర్తుంచుకోండి.

- డైవర్సిఫికేషన్: అసెట్ క్లాస్లు, ఫండ్ కేటగిరీలలో వైవిధ్యభరితంగా ఉండటం వలన రిస్క్ని మరింత తగ్గించవచ్చు. వారి రిస్క్ ప్రొఫైల్ ఆధారంగా పెట్టుబడిదారులు రిస్క్ని విస్తరించడానికి, అలాగే రాబడిని ఆప్టిమైజ్ చేయడానికి ఈక్విటీ, డెట్, హైబ్రిడ్ ఫండ్స్ నిధులను కేటాయించవచ్చు.

- సమీక్షించడం, రీబ్యాలెన్సింగ్: పోర్ట్ఫోలియోను క్రమం తప్పకుండా రీబ్యాలెన్స్ చేయడం వలన కావలసిన రిస్క్ ఎక్స్పోజర్ నిర్వహించబడుతుందని నిర్ధారిస్తుంది. రిస్క్ను నియంత్రించేటప్పుడు మార్కెట్ అవకాశాలను క్యాపిటల్ చేయడం ద్వారా రాబడిని ఆప్టిమైజ్ చేస్తుంది.

గుర్తుంచుకోవాల్సిన విషయం ఏంటంటే పెట్టుబడిలో రిస్క్ అంతర్లీనంగా ఉన్నప్పటికీ, సమాచారంతో కూడిన నిర్ణయం తీసుకోవడం కారణంగా దాని ప్రభావాన్ని తగ్గించడంలో సహాయపడతాయి. దీర్ఘకాలిక ఆర్థిక విజయానికి మార్గం సుగమం చేస్తాయి. ఇది యాక్సిస్ మ్యూచువల్ ఫండ్ ద్వారా పెట్టుబడిదారుల విద్య, అవగాహన చొరవ. పెట్టుబడిదారులు వన్-టైమ్ KYC ప్రక్రియను పూర్తి చేయాలి.

మరింత సమాచారం కోసం www.axismf.comని సందర్శించండి లేదా customervice@axismf.comలో మమ్మల్ని సంప్రదించండి. పెట్టుబడిదారులు రిజిస్టర్డ్ MFలతో మాత్రమే వ్యవహరించాలి. వాటి వివరాలు www.sebi.gov.in – మధ్యవర్తులు/మార్కెట్ ఇన్ఫ్రాస్ట్రక్చర్ ఇన్స్టిట్యూషన్స్ విభాగంలో అందుబాటులో ఉంటాయి. ఏదైనా ఫిర్యాదుల పరిష్కారానికి, పెట్టుబడిదారులు మాకు 1800 221 322కు కాల్ చేయవచ్చు లేదా customervice@axismf.comలో కూడా సంప్రదించవచ్చు. లేదా SEBI స్కోర్ల పోర్టల్లో http://scores.gov.inలో ఫిర్యాదును నమోదు చేయవచ్చు. రిస్క్ ప్రొఫైలర్ అనేది మీ ఇన్పుట్ల ఆధారంగా మీ రిస్క్ ప్రొఫైల్ను గుర్తించడంలో మీకు సహాయపడే సాధనం. పెట్టుబడిదారులు వారి స్వంత పెట్టుబడి నిర్ణయాలకు బాధ్యత వహిస్తారు. అలాగే వారి ఆర్థిక సలహాదారుల నుండి పెట్టుబడి సలహాను పొందవచ్చు.

చట్టబద్ధమైన వివరాలు: యాక్సిస్ మ్యూచువల్ ఫండ్ ఇండియన్ ట్రస్ట్స్ యాక్ట్, 1882 కింద ట్రస్ట్గా స్థాపించడం జరిగింది. యాక్సిస్ బ్యాంక్ లిమిటెడ్ స్పాన్సర్ చేయబడింది (రూ. 1 లక్షకు పరిమితం).

ట్రస్టీ: యాక్సిస్ మ్యూచువల్ ఫండ్ ట్రస్టీ లిమిటెడ్. ఇన్వెస్ట్మెంట్ మేనేజర్. యాక్సిస్ అసెట్ మేనేజ్మెంట్ కో. లిమిటెడ్ (AMC).రిస్క్ కారకాలు. స్కీమ్ ఆపరేషన్ ఫలితంగా ఏర్పడే ఏదైనా నష్టం లేదా లోటుకు యాక్సిస్ బ్యాంక్ లిమిటెడ్ బాధ్యత వహించదు.. బాధ్యత వహించదు. మ్యూచువల్ ఫండ్ పెట్టుబడులు మార్కెట్ రిస్క్లకు లోబడి ఉంటాయి. అన్ని స్కీమ్ సంబంధిత డాక్యుమెంట్లను జాగ్రత్తగా చదవండి.